Domani ricevo due colleghi dell'Assemblée nationale francese (l'equivalente della Camera dei deputati) che desiderano approfondire le posizioni formulate dal Parlamento italiano in merito alla riforma delle regole di bilancio europee, espresse nella COM(2022) 583, cui vi avevo fatto cenno qui, successivamente avallata dalle conclusioni del consiglio ECOFIN del 14 marzo, poi approvate dal Consiglio europeo del 23 marzo.

Io sono stato relatore del parere della XIV Commissione, ai cui lavori partecipo in sostituzione permanente del ministro Giorgetti. Il parere, che trovate in appendice qui, è stato reso alla V Commissione, in cui invece è stato approvato un documento, relatrice l'onorevole Lucaselli, che trovate in appendice qui.

I documenti sono abbastanza circostanziati ed evidenziano una serie di problemi posti dal nuovo approccio regolamentare proposto da Bruxelles. Certo, trattandosi di politica, abbiamo dovuto esercitare l'eroismo della pazienza e non il "sicceroismo" dei guitti. La tentazione di seguire il secondo approccio, qui esemplificato da un autore che credeva di essere di sinistra, naturalmente assale, ma in un discorso e comunque in un contesto politico le regole di ingaggio sono diverse. Questo ovviamente non sarà capito dai soliti puristi che storceranno il nasino, in attesa di essere epurati da un purista più purista di loro: ma questo è un loro problema.

Il nostro problema, in termini generali, così come emerge dalla lettura degli orientamenti della Commissione, è il solito: quello delle regole rigide con applicazione discrezionale, fin da subito identificato dalla letteratura scientifica come gravemente disfunzionale, complicato in questo caso da un deciso input di opacità, e dall'attribuzione di un sempre maggior potere di impulso e di gestione del processo alla Commissione, cioè alla divinità che nella Trimurti europea (Commissione, Consiglio, Parlamento) è decisamente la più distante da una legittimazione democratica diretta. Ma non è tanto su questo aspetto generale, variamente messo in evidenza (a beneficio di chi ne avesse avuto bisogno) dai vari soggetti auditi, che voglio attirare oggi la vostra attenzione.

Volevo invece tornare su un punto, che poi è il dato genetico di questo blog: e il debito privato?

Fra fine febbraio e inizio marzo abbiamo passato tre settimane a parlare della necessità di mettere ordine nelle finanze pubbliche, di non lasciare debito alle generazioni future, e via giannineggiando, e fin qui, per carità, tutto comprendere è tutto perdonare! Tuttavia, per quanto a voi possa sembrare strano, per i miei colleghi non solo non esiste questo blog, dove il punto ci è chiaro dal 16 novembre del 2011, ma nemmeno Voxeu, dove ci sono arrivati il 7 settembre del 2016, e così i miei colleghi non sanno, ahinoi!, che:

la scorsa (e la prossima) crisi dell'Eurozona non è stata (e non sarà) una crisi di debito pubblico, ma una crisi di debito privato, una crisi da arresto improvviso (

sudden stop) di rifinanziamento privato delle posizioni debitorie private sull'estero.

A noi era bastato osservare che i Paesi più malconci erano quelli col debito pubblico più basso, non più alto (unica eccezione la Grecia, dove comunque il debito pubblico era stabile e a crescere rapidamente era stato il debito privato). Come faceva un debito basso o stazionario a essere causa di problemi finanziari? Era più facile che quei problemi fossero causati da un debito che era più alto o comunque in rapida crescita!

Noi ci eravamo arrivati subito, quelli bravi cinque anni dopo, i miei colleghi parlamentari ancora non ci sono arrivati. Con l'occasione, apro e chiudo una parentesi per sottolineare un punto, anzi, un paio di punti di metodo.

Intanto, come vedete, siamo oltre il principio di autorità! Certe cose non vengono non dico capite, ma almeno accettate, neanche se le dice Giavazzi, il principe dei nuovi farisei! Il fatto poi che le dicano i dati possiamo considerarlo come del tutto trascurabile, e questo perché? Ma perché un parlamentare mediamente il tempo di approfondire non ce l'ha, e sconta fortemente il costo reputazionale in cui incorrerebbe affidandosi a una fonte che si rivelasse inadeguata. Lo avete visto anche recentemente: molti avevano dubbi (anche nel partito di Speranza) ma nessuno voleva farsi affibbiare lo stigma di novax, cioè nessuno, in buona sostanza, voleva perdere diritto di parola (perché essere screditato dai giornaloni equivale a perdere il diritto di esprimersi). Insomma, vale per i parlamentari quello che vale per un'altra istituzione in cui i meccanismi reputazionali giocano un ruolo determinante: i mercati. Anche i parlamentari preferiscono fallire in modo convenzionale piuttosto che avere successo in modo non convenzionale. Quindi sono stupidi? No, tutt'altro: si dipingono così! E questo non è irrazionale? No, non lo è, purtroppo. Il costo immediato di proporre un approccio non convenzionale è la perdita della possibilità di incidere (ovviamente con le dovute eccezioni e con i dovuti distinguo, ma non tutti hanno la preparazione e la dialettica necessarie per avventurarsi in ogni campo con la stessa efficacia, il che consiglia a tutti una grande prudenza).

Questa parentesi vale a controbattere l'obiezione che molti seguaci di guittology potrebbero farmi, e forse mi hanno anche fatto, in passato: "Ma allora tu, che le cose le capisci prima, perché non gliele spieghi?"

Ma per due motivi: il primo, che poi è quello determinante, lo capirete quasi tutti: semplicemente, non c'è tempo per farlo (anche perché un discorso si fa in due, e per addentrarsi in un tema tecnico occorre non solo che tu abbia voglia di parlare, ma anche che l'altro, che è a corto di tempo come te, trovi conveniente impiegarlo nell'ascoltarti). Ma il secondo, che quasi nessuno capirà, non è trascurabile: semplicemente, dicendo le cose non dico "come stanno", e nemmeno "come risultano dai dati", ma "come le dice Giavazzi" (che è la massima auctoritas per loro), sarei pressoché certo di perdere quel minimo di autorevolezza che sono riuscito ad acquistare, e quindi di perdere la possibilità di essere ascoltato in altri contesti.

Dice: "Ma che senso ha non parlare per preservare la possibilità di poterlo fare in futuro? Tu intanto parla, poi i fatti ti daranno ragione, come è già successo, e la tua autorevolezza sarà rafforzata!" Sì, può darsi. Ma appunto, se i fatti mi daranno ragione, perché devo logorarmi a far entrare in testa alla gente delle cose che tanto la loro strada la troveranno? Non c'è un'unica partita, non c'è un unico tavolo, non ci sono solo Leregole, per dire: c'è tanto altro, e se è chiaro che la governance economica ha una sua rilevanza, è altresì chiaro che, nell'eterno ritorno dell'uguale, il fatto che si prosegua con l'austerità ha naturalmente svantaggi, ma ha anche un indiscutibile valore pedagogico. I rapporti di forza cambiano anche così, e non è da escludersi che in molti casi sia meglio aspettare che evolvano in proprio favore, prima di esprimersi.

Comunque, tornando al merito del discorso: e il debito privato? Perché, visto che è fattualmente e scientificamente assodato che gli episodi di instabilità finanziaria dipendono prevalentemente da esso, nella riforma delle regole non se ne tiene conto? Possibile che in Leuropa nessuno ci abbia pensato?

Ovviamente non è possibile e ovviamente ci si è pensato, come credo ricordiate. Qui abbiamo parlato spesso di MIP, la Macroeconomic Imbalances Procedure. Per una ironia della storia, l'Unione Europea decise di inserire il debito privato fra gli indicatori da tenere sotto controllo proprio nel giorno stesso in cui noi aprimmo questo blog per dire che il problema non era il debito pubblico (cinque anni prima di Giavazzi) e in cui Monti si insediò per fare austerità, cioè per fare una politica feticisticamente orientata al controllo del debito pubblico (col plauso di Giavazzi). La MIP infatti viene disciplinata dal Regolamento 1176/2011 del 16 novembre 2011. Fatto sta che, messasi a posto la coscienza con un minimo omaggio di circostanza al buonsenso macroeconomico, Parlamento e Consiglio decisero poi di non farsene di nulla: tutto l'apparato correttivo e sanzionatorio, infatti, resta ancorato unicamente alla finanza pubblica, e anche i recenti orientamenti sulla riforma delle regole, mentre ci raccontano che:

anche per la procedura per gli squilibri macroeconomici sarà previsto un processo di monitoraggio e di esecuzione rafforzato. La procedura per gli squilibri eccessivi rimarrà quindi lo strumento per imporre un'azione politica negli Stati membri con squilibri macroeconomici eccessivi, compresi squilibri che mettono o rischiano di mettere a repentaglio il corretto funzionamento dell'Unione economica e monetaria, quando tali Stati membri non intraprendono un'azione politica adeguata

in pratica non danno alcuna indicazione pratica su come dovrebbe essere sanzionato o comunque corretto lo Stato che si trovasse in una situazione di squilibrio (mentre per il debito pubblico la procedura di controllo e di sanzione è descritta con dovizia di particolari, e il testo lo trovate qui).

Forse il motivo è quello che avevamo prefigurato nel 2015: se si prendessero sul serio gli squilibri macroeconomici, salterebbe fuori che noi non siamo quelli messi peggio. Un indicatore dichiaratamente rozzo al quale ci eravamo affidato era il numero medio di violazioni dei parametri della MIP, che, lo ricordiamo, sono 14:

- la media mobile a tre termini del rapporto al Pil del saldo delle partite correnti, con soglie a +6% e -4%;

- il rapporto al Pil della posizione netta sull'estero, con soglia al -35%

- la variazione percentuale su 5 anni della quota di mercato delle esportazioni, con soglia al -6%

- la variazione percentuale su 3 anni del costo del lavoro per unità di prodotto, con soglia al 9% (12% per Paesi esterni all'Eurozona

- la variazione percentuale su 3 anni del tasso di cambio reale effettivo basato sull'indice dei prezzi al consumo e relativo a 41 paesi industriali, con soglia del +/-5% (+/-11% per Paesi esterni all'Eurozona)

- il rapporto debito privato/Pil, con soglia al 133%

- il rapporto fra flusso di credito privato e Pil, con soglia al 14%

- il tasso di variazione annuale del prezzo delle abitazioni, con soglia al 6%

- il rapporto debito pubblico/Pil, con soglia al 60%

- la media mobile a tre termini del tasso di disoccupazione, con soglia al 10%

- la variazione annuale delle passività totali del settore finanziario, con soglia al 16.5%

- la variazione su tre anni del tasso di attività (rapporto fra popolazione attiva e popolazione in età lavorativa), con soglia al -0.2%

- la variazione su tre anni del tasso di disoccupazione a lungo termine, con soglia allo 0.5%

- la variazione su tre anni del tasso di disoccupazione giovanile, con soglia al 2%

(vi ho evidenziato in grassetto i tre debiti: estero, privato e pubblico).

Otto anni fa la situazione era questa:

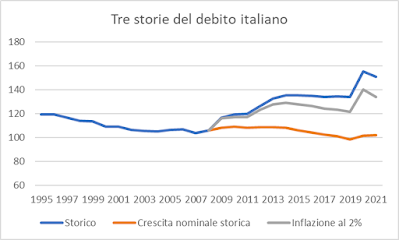

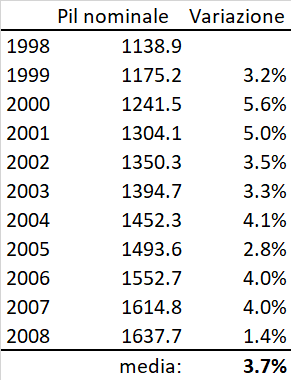

e per esercizio (e anche per avere qualcosa da dire domani), con santa pazienza, sono andato ad aggiornare il grafico prendendo dall'Appendice statistica al Rapporto sul meccanismo di allarme (

Alert mechanism report), cioè dall Staff Working Document

SWD (2022) 381 final,

i dati dal 2014 al 2021. La situazione sul campione 2014-2021 (dati più recenti ancora non ne abbiamo) è questa:

Notiamo che tutta la curva si è abbassata: otto anni fa il Paese messo peggio era la Spagna con una media di sette criteri violati all'anno, oggi Cipro con 5,4 (seguito subito dopo dalla Spagna). Il periodo di relativa tranquillità fra 2014 a 2019 ha consentito a tutti i Paesi di aggiustare in qualche modo i loro parametri, e così anche noi siamo passati da una media di 3.5 violazioni a una media di 2.9. La dinamica presenta un certo interesse: se otto anni fa solo cinque Paesi avevano collezionato in media meno violazioni di noi, nel periodo 2014-2021 i Paesi più "virtuosi", secondo questo criterio dichiaratamente rozzo, sono passati a 10: abbiamo raggiunto la Finlandia, che è ora a pari merito con noi, ma ci hanno sorpassato Danimarca, Svezia, Bulgaria, Romania, Polonia e Malta. Salvo errore, cinque di questi sei Paesi sono fuori dall'Eurozona, e quattro sono prenditori netti di fondi europei, ma questo è senz'altro un caso. Più interessante osservare che fra i quattro "grandi", solo la Germania sta messa marginalmente meglio di noi, mentre Francia e Spagna hanno entrambe più difficoltà di noi a rientrare nel quadro di sorveglianza macroeconomica. Paesi che proclamano grande virtù, o che come virtuosi vengono sbandierati dai nostri media, stanno alla pari con noi, come la Finlandia, o piuttosto peggio di noi, come i Paesi Bassi. L'Irlanda, il "ragazzo prodigio" dei narratori ingenui, è il quinto Paese per numero medio di violazioni (sta fra Grecia e Ungheria).

Questa analisi puramente descrittiva, naturalmente, lascia il tempo che trova. Per quanto sia importante monitorare il tasso di disoccupazione, soprattutto quello giovanile, e per quanto sarebbe doveroso tenerne conto, fatto sta che esso è più un prodotto che una causa delle crisi finanziarie, che invece sono causate dal debito privato, in particolare da quello estero. Fermo restando che le soglie prescelte per posizione finanziaria netta sull'estero e debito privato non hanno un particolare valore, come non ce l'ha il famoso 60% (che con le nuove regole fiscali europee non cambia), può essere interessante fare un focus sulla violazione di questi tre parametri: il secondo, il sesto e il nono della lista sopra riportata.

Vediamo quindi che evoluzione hanno avuto questi tre tipi di debito, esaminando la loro variazione fra 2014 e 2021:

I paesi sono ordinati per variazione del debito estero (posizione finanziaria netta sull'estero, barra azzurra) crescente, il che significa che quello più in alto è quello che ha ridotto di più il suo debito (aumentato di più il suo credito) verso l'estero, mentre quello più in basso è quello che ha aumentato di più il suo debito (ridotto di più il suo credito) verso l'estero. In cima abbiamo la Croazia, la cui posizione netta sull'estero è andata dal -89.6% del Pil nel 2014 al -35.1% nel 2021 (quindi il debito netto si è ridotto), e in fondo abbiamo la Grecia, la cui posizione è andata dal -133.0% nel 2014 al -171.9% nel 2021 (quindi il debito netto è aumentato).

Questo modo di organizzare i dati ci fa vedere una regolarità: generalmente i Paesi più competitivi, le cui esportazioni superano le importazioni, e che quindi accumulano crediti/decumulano debiti verso l'estero, cioè quelli più in alto, sono anche quelli in cui il settore privato riesce a diminuire il proprio debito. Fanno eccezione a questo schema Germania, Svezia, Belgio, Austria e Slovacchia. La stessa cosa vale, a grandi linee, per il debito pubblico (e qui fanno eccezione Italia e Spagna).

In qualche modo questo avvalora l'enfasi sui vantaggi della competitività, cioè della crescita con la domanda altrui: resta ovviamente il problema di come immaginare un mondo di soli esportatori netti (chi importerebbe?), ma non entro ora in questa annosa questione. Viceversa, anche se sarebbe interessante entrare nelle vicende di tutti i singoli Paesi (ad esempio dell'Irlanda, di cui ci siamo occupati diverse volte, l'ultima qui), vi propongo uno zoom sui quattro Paesi più importanti, perché alla fine, anche se siamo riusciti a farci molto male gestendo nel modo che ricorderete la crisi di un Paese piccolo, sono le dinamiche dei Paesi grandi a essere determinanti non solo e non tanto per la stabilità finanziaria del sistema, quanto per gli orientamenti della sua produzione legislativa:

La cosa interessante è che fra il 2014 e il 2021 in Francia sono aumentati, e non di pochissimo, tutti e tre gli stock di debito: quello pubblico, quello privato, e quello estero, come riflesso del noto problema di "deficit gemelli" (pubblico ed estero) che affligge il Paese e sul quale ci siamo lungamente intrattenuti negli anni (probabilmente anche loro, ma senza migliorare di molto la situazione). Questo spiega, per chi si fosse messo in ascolto solo in questo momento, certi filmati un po' "mossi" che arrivano da quel Paese. Vista in questa ottica la nostra posizione non è poi così drammatica. Certo, del debito di cui parlano tutti (quello pubblico) ne abbiamo molto, ed è anche aumentato (ma meno che in Francia). Però dei debiti di cui nessuno parla, che poi sono quelli che fanno male (quello estero e quello privato) ci siamo sbarazzati a un tasso piuttosto soddisfacente.

La mia conclusione provvisoria è che non siamo noi i più fragili, se si utilizza una metrica meno beota di quella sulla quale il discorso si è appiattito. Ma naturalmente questa conclusione la terrò per me, o al massimo la consegnerò a un blog che non esiste.

(...e se dovessi scommettere un euro su quale Paese potrebbe darci soddisfazioni lo punterei sulla Svezia: un Paese in cui il debito pubblico è diminuito e quello privato è aumentato. Potrebbe non avere in comune con la Spagna solo l'iniziale, ma avremo modo di vederlo...)