No, Emanuela, non è stato a Matera. O meglio: sì, è stato anche a Matera, ma in effetti mi sembrava di averlo detto un pochino prima, ad esempio a Massa e Cozzile, un mese prima (il 27 aprile), e sicuramente anche prima. Che si sarebbe andati verso il cosiddetto bail-in, cioè verso il salvataggio delle banche a spese dei depositanti, come pare abbia poi definitivamente annunciato l'ultimo Ecofin, a me (e suppongo anche a molti altri) è stato immediatamente chiaro, fin dalla dichiarazione, che allora sembrò scandalosa, del simpatico pilota dell'aereo più pazzo del mondo, l'attuale capo dell'Eurogruppo, sì, lui, il simpatico voleur de grand chemin che aveva esordito a febbraio nazionalizzando una banca della virtuosa Olanda (la SNS), ed espropriandone gli obbligazionisti per lo più provenienti dai viziosi GIPSI (come ricorda, inascoltato, Claudio Borghi).

Proprio lui, il campione di questo bel gesto di razzismo finanziario (e come altro lo vuoi chiamare?) il 25 marzo aveva mandato a gambe all'aria i mercati dicendo che Cipro sarebbe diventato il modello (template) per la soluzione delle crisi bancarie nell'Eurozona.

Ma ad essere onesti, non è lì che ho capito. Ho capito subito dopo, quando le sue dichiarazioni sono state smentite.

A quel punto tutto è diventato chiaro: eravamo di fronte all'ennesima applicazione del metodo Juncker. Questo metodo, viceversa, ricordo quando l'ho descritto per la prima volta. L'ho fatto ad Arezzo e poi subito dopo a Radicondoli, a gennaio (cioè prima della nazionalizzazione della SNS e prima che Cipro diventasse un modello). In cosa consiste? Semplice! In una oculata gestione del flusso informativo secondo il noto principio della rana bollita. Sentiamo come lo descriveva nel 1999 sullo Spiegel il simpatico Jean-Claude Juncker, lussemburghese, predecessore di Dijsselbloem all'Eurogruppo:

"Prendiamo

una decisione, poi la mettiamo sul tavolo e aspettiamo un po’ per vedere che

succede. Se non provoca proteste né rivolte, perché la maggior parte della

gente non capisce niente di cosa è stato deciso, andiamo avanti passo dopo

passo fino al punto di non ritorno"

Ah, scusate se ve lo faccio notare: la gente siete voi...

Vorrei anche ricordare che non ero stato io a "riscoprire" il metodo Juncker. Era stata la contessa Elvira a portarlo alla nostra attenzione (con la collaborazione di Chicco DM), traendola da un noto scritto di Enszenberger. Tanto per precisare che i "tedeschi" non sono tutti uguali, e che tanto devo io a voi quanto voi a me.

Ma torniamo al metodo Juncker.

Con la storia del bail-in è stata attuata la stessa strategia, in due mosse.

Prima hanno mandato avanti quello zuzzurellone di Dijsselbloem, smentendo quasi in contemporanea (visto il patatrac sui mercati). Poi hanno mandato avanti il pezzo da novanta, l'amico Schaeuble, che era partito dicendo che Cipro era un caso particolare (il 30 marzo), ma poi, guarda un po', il 20 aprile aveva già cambiato idea, senza che l'opinione pubblica, già sufficientemente bollita, se ne inquietasse particolarmente. A quel punto sapevano che la strada era aperta, e sono andati avanti.

Notate un altro raffinato dettaglio, che a molti commentatori mi pare sia sfuggito, e del quale mi scuso di non riuscire a ritrovarvi ora la fonte (ma sono certo di averlo sentito alla radio, e voi saprete trovarla per me, perché molti di voi saranno stati colpiti come me): Schaeuble ha detto, in buona sostanza, che questo accordo serve a evitare danni peggiori, cioè che i depositanti devono scegliere fra farsi togliere i soldi, o sopportare le conseguenze catastrofiche di una crisi bancaria.

Chiaro il punto, no? "Signori, siamo arrivati a un punto di non ritorno: ora non si può fare che come diciamo noi".

Esattamente la stessa logica di chi parla di euro irreversibile.

La logica Juncker.

Non entro in alcune ovvie considerazioni tecniche che sono ampiamente svolte nelle fonti citate, riferite ad esempio alla molto probabile inefficacia di questa misura, alla sua iniquità (perché in fin dei conti rischia di colpire soggetti tipicamente avversi al rischio come spesso sono gli acquirenti di obbligazioni bancarie), agli enormi problemi di moral hazard che crea (perché se questa è la musica, è chiaro che le banche sanno di poter fare sostanzialmente come gli pare), al fatto che i "beati" che si sentono al sicuro perché hanno 99.999 euro in banca non capiscono che questa misura rischia di colpire la tesoreria dell'impresa presso la quale lavorano, ecc.

Espertoni e complottisti "a prescindere" entreranno in discussione per confutare questo o quel punto, dimenticando un dato essenziale: a quanto capisco, per ora siamo ancora a una proposta piuttosto improvvisata (per quanto ufficiale), a un disegno, nel quale mancano importanti dettagli (ad esempio, quando entrerà effettivamente in vigore e chi sarà "il boia", cioè quale organismo e con quale processo deciderà chi paga quanto). Quindi in effetti c'è poco da discutere e molto da stare attenti (ci sarebbe stato anche molto da protestare, ma, appunto, evidentemente siamo bolliti...).

Come sempre c'est le ton qui fait la musique: si continua a parlare di debito pubblico per distogliere l'attenzione dagli immensi debiti privati e dal modo in cui li si vuole gestire, che è un modo improntato alla logica della conditionality, una logica che tante soddisfazioni ha dato ai paesi dell'America Latina, i quali infatti adesso la rifiutano. Noi ancora no, e non capisco perché, né so prevedere fino a quando.

Concludo con una piccola avvertenza sul significato dei QED. Attenzione, voi lo capite, ma ai nuovi bisogna specificarlo: non sto giocando al gioco dell'"io l'avevo detto". Non ci ho mai giocato perché mentre all'estero avrei sicuramente perso, in Italia non ci sarebbe stata partita (con poche eccezioni che conoscete), ma non ci ho giocato mai soprattutto perché è un gioco futile e diseducativo.

Il lavoro che stiamo facendo qui si basa su un paio di assi portanti.

Il primo è quello di dare una formazione solida su alcuni concetti macroeconomici di base, ancorandoli ad esempi concreti e partendo sempre dal rispetto del dato, e quindi della contabilità. Che questo sia un lavoro utile lo dimostra, a contrario, il fatto che tutti i movimenti più o meno fascisteggianti in ambito economico, dai rumorosi d'America ai marxisti dell'Illinois (passando per decrescisti, donaldiani, et id genus omne) generalmente articolano il loro discorso su un attacco frontale alla logica della contabilità nazionale (vi risparmio gli esempi che conoscete: da quelli che "il Pil è un'invenzione capitalista" a quelli che "il Pil misura solo i prodotti materiali brutti e inquinanti" a quelli che "le identità della contabilità nazionale sono banali" a quelli che "il vincolo esterno non esiste" a quelli che...). Quindi ribadire i semplici fatti contabili che governano le relazioni economiche, e utilizzarli come chiave per una corretta lettura della realtà, come abbiamo fatto qui e qui, è di per sé (purtroppo) un atto rivoluzionario. In Italia il 99% degli intervenienti nel dibattito non ha ancora chiaro che ogni debito di qualcuno è il credito di qualcun altro, tanto per dire. Voi, se siete qui da un quarto d'ora, siete già avanti a tutti questi cialtroni.

Il secondo è quello di smascherare i meccanismi più o meno consapevoli (nel caso di Juncker la consapevolezza è piena e dichiarata) che governano la rappresentazione dei fatti economici inquinando il processo democratico nel nostro paese. A questo mi dedico spesso sul Fatto Quotidiano (ad esempio qui, o qui), ma anche in questo blog, perché ritengo che in fondo questo sia il lavoro più importante: quello di darvi strumenti critici per decodificare le trappole nelle quali l'informazione più o meno consapevolmente di regime vuole più o meno dolosamente farvi cadere. Quanta consapevolezza e quanto dolo ci siano, lo ripeto per l'ennesima volta, mi interessa poco. Mi interessa molto che impariamo a riconoscere ed evitare le trappole, e a questo mi dedico, e a questo servono soprattutto i QED. Segnalare che la storia del bail-in è in effetti l'applicazione di una strategia comunicativa piuttosto ovvia e dichiaratamente rivendicata dai vertici europei mi sembra un lavoro utile in questo senso.

(Molto più utile, se non altro, del lavorio convulso e inverecondo dei tanti piccoli diffamatori che cercano di dimostrare ai loro putrescenti referenti politici, o alla loro infinitesimale constituency, di averlo più a sinistra. Su di loro, come su quelli che ce l'hanno lungo, la Storia ha già steso, e rimboccato per bene, una bella pietra tombale. Vi rinnovo quindi, in cambio dell'interesse che il lavoro che stiamo facendo qui eventualmente promuovesse in voi, la mia richiesta di rispettare le mie narici. Inutile perder tempo. Andiamo avanti col nostro lavoro, perché qui si lavora.

Grazie ancora a tutti voi per il vostro stimolo e il vostro contributo.)

L’economia esiste perché esiste lo scambio, ogni scambio presuppone l’esistenza di due parti, con interessi contrapposti: l’acquirente vuole spendere di meno, il venditore vuole guadagnare di più. Molte analisi dimenticano questo dato essenziale. Per contribuire a una lettura più equilibrata della realtà abbiamo aperto questo blog, ispirato al noto pensiero di Pippo: “è strano come una discesa vista dal basso somigli a una salita”. Una verità semplice, ma dalle applicazioni non banali...

domenica 30 giugno 2013

venerdì 28 giugno 2013

QED 21: "Germany is saving itself to death." Veramente!?

Forse è il caso di riprendere la simpatica consuetudine dei Quod Erat Demonstrandum, che magari suonano pedanti, ma qualche utilità indubbiamente la presentano.

Intanto, servono a far capire che le sorprendenti scoperte di certi mezzi di informazione in realtà hanno per oggetto la classica acqua calda. Lo si mette in evidenza non per vanità personale (sarebbe fuori luogo: ormai sul carro dell'"io l'avevo detto" son saltati tutti, perfino Boeri!), quanto per sottolineare che il metodo economico, nella sua apparente e illusoria (per gli ingegnIeri) semplicità, consente effettivamente di antivedere certi esiti. Chiamiamolo spirito di giustizia.

Poi, i QED forniscono ai nuovi arrivati un utile pretesto per andarsi a rileggere alcuni articoli fondamentali di questo blog, e a tutti noi di vedere se questi articoli stanno reggendo alla prova del tempo. Sapete, oggi il mondo è cambiato, la storia va più in fretta, c'è la Ciiiiiiiiiiiina... Oppure no: ci sono le bestialità profferite a orologeria per interessi di bottega, e ci sono le semplici constatazioni di buon senso, se non eterne, quanto meno piuttosto resilienti all'urto del tempo.

Vi ricordate quando mettevo in evidenza il fatto che la crescita tedesca nell'età dell'euro era stata deludente e che per promuovere una crescita basata sulla domanda estera la Germania aveva soffocato la domanda interna e in particolare gli investimenti, il cui contributo alla crescita, nell'età dell'euro, era sceso dal 17% al 6% della crescita totale? Vi avevo anche ricordato che economisti tedeschi non ottusangoli né ellissoidi, come Ulrich Fritsche, erano un po' preoccupati da questa evoluzione, che secondo loro rischiava di compromettere la crescita potenziale della Germania.

Bene.

Quasi un anno e mezzo dopo lo Spiegel ci dice che la politica di repressione degli investimenti interni rischia di compromettere la crescita futura, secondo il DIW (nientemeno).

Come dire, l'importante è partecipare...

Diciamolo in un altro modo. Noi sappiamo che CA = S - I, giusto? Bene. Forse qualcuno, magari quelli che "la crisi è colpa dei greci perché mi' nonna risparmiava", penserà che siccome la Germania è brava (per definizione), il suo CA>0 (il suo surplus di partite correnti) derivi da un grande S (cioè da un elevato risparmio), il quale acriticamente è visto come cosa buona a prescindere.

Invece no, le cose non stanno così. Non solo e non tanto per l'ovvio motivo contabile che un elevato risparmio in un paese necessariamente si associa a un insufficiente risparmio in un altro (e quindi, appunto, in linea di principio sarebbe bene che lo sviluppo dei flussi fosse equilibrato).

No: per un altro è ben più cogente motivo. Perché studiosi di uno dei più prestigiosi centri di ricerca tedeschi (non quei fanatici antieuro di una certa università di provincia...) ammettono che il CA>0 è dovuto anche e soprattutto a un basso I, cioè a bassi investimenti, e che questo sicuramente creerà problemi in futuro al paese. E ora che diranno quelli che "il problema è la produttività e la Germania è produttiva perché fa più investimenti"? Finché il loro ragionamento semplicistico, dilettantesco, ideologico, cialtronesco non era nei dati, potevano anche sopravvivere. Ma ora che il contrario è scritto sullo Spiegel, forse per loro si mette un po' peggio.

Ai nostri simpatici Quisling auguriamo miglior fortuna con la prossima balla.

Quanto ai politici tedeschi autori di questo fallimento macroeconomico, non dobbiamo preoccuparci per loro. Quando i loro elettori gli chiederanno il conto, la soluzione sarà a portata di mano. Quale? La solita: dire che la colpa del disagio causato dalla miopia delle loro politiche è in realtà nostra, della nostra pigrizia e della nostra corruzione.

A proposito, vado a farmi una pennica (se ci riesco). E voi?

Intanto, servono a far capire che le sorprendenti scoperte di certi mezzi di informazione in realtà hanno per oggetto la classica acqua calda. Lo si mette in evidenza non per vanità personale (sarebbe fuori luogo: ormai sul carro dell'"io l'avevo detto" son saltati tutti, perfino Boeri!), quanto per sottolineare che il metodo economico, nella sua apparente e illusoria (per gli ingegnIeri) semplicità, consente effettivamente di antivedere certi esiti. Chiamiamolo spirito di giustizia.

Poi, i QED forniscono ai nuovi arrivati un utile pretesto per andarsi a rileggere alcuni articoli fondamentali di questo blog, e a tutti noi di vedere se questi articoli stanno reggendo alla prova del tempo. Sapete, oggi il mondo è cambiato, la storia va più in fretta, c'è la Ciiiiiiiiiiiina... Oppure no: ci sono le bestialità profferite a orologeria per interessi di bottega, e ci sono le semplici constatazioni di buon senso, se non eterne, quanto meno piuttosto resilienti all'urto del tempo.

Vi ricordate quando mettevo in evidenza il fatto che la crescita tedesca nell'età dell'euro era stata deludente e che per promuovere una crescita basata sulla domanda estera la Germania aveva soffocato la domanda interna e in particolare gli investimenti, il cui contributo alla crescita, nell'età dell'euro, era sceso dal 17% al 6% della crescita totale? Vi avevo anche ricordato che economisti tedeschi non ottusangoli né ellissoidi, come Ulrich Fritsche, erano un po' preoccupati da questa evoluzione, che secondo loro rischiava di compromettere la crescita potenziale della Germania.

Bene.

Quasi un anno e mezzo dopo lo Spiegel ci dice che la politica di repressione degli investimenti interni rischia di compromettere la crescita futura, secondo il DIW (nientemeno).

Come dire, l'importante è partecipare...

Diciamolo in un altro modo. Noi sappiamo che CA = S - I, giusto? Bene. Forse qualcuno, magari quelli che "la crisi è colpa dei greci perché mi' nonna risparmiava", penserà che siccome la Germania è brava (per definizione), il suo CA>0 (il suo surplus di partite correnti) derivi da un grande S (cioè da un elevato risparmio), il quale acriticamente è visto come cosa buona a prescindere.

Invece no, le cose non stanno così. Non solo e non tanto per l'ovvio motivo contabile che un elevato risparmio in un paese necessariamente si associa a un insufficiente risparmio in un altro (e quindi, appunto, in linea di principio sarebbe bene che lo sviluppo dei flussi fosse equilibrato).

No: per un altro è ben più cogente motivo. Perché studiosi di uno dei più prestigiosi centri di ricerca tedeschi (non quei fanatici antieuro di una certa università di provincia...) ammettono che il CA>0 è dovuto anche e soprattutto a un basso I, cioè a bassi investimenti, e che questo sicuramente creerà problemi in futuro al paese. E ora che diranno quelli che "il problema è la produttività e la Germania è produttiva perché fa più investimenti"? Finché il loro ragionamento semplicistico, dilettantesco, ideologico, cialtronesco non era nei dati, potevano anche sopravvivere. Ma ora che il contrario è scritto sullo Spiegel, forse per loro si mette un po' peggio.

Ai nostri simpatici Quisling auguriamo miglior fortuna con la prossima balla.

Quanto ai politici tedeschi autori di questo fallimento macroeconomico, non dobbiamo preoccuparci per loro. Quando i loro elettori gli chiederanno il conto, la soluzione sarà a portata di mano. Quale? La solita: dire che la colpa del disagio causato dalla miopia delle loro politiche è in realtà nostra, della nostra pigrizia e della nostra corruzione.

A proposito, vado a farmi una pennica (se ci riesco). E voi?

giovedì 27 giugno 2013

Scene dalla vita di provincia: prefazione

(questa è la

prefazione a un numero speciale di Comparative Economic Studies che ho curato e

nel quale sono raccolti gli articoli più significativi del seminario di

Pescara. Sì, sapete, quella piccola università di provincia dove degli

strampalati docenti ai margini della comunità scientifica sbraitano nella loro

allucinata demenza delle tesi assurde, che ovviamente mai troverebbero

accoglienza in una rivista scientifica internazionale. O no? La prosa è quello

che è, perché l’ho scritto in inglese e poi l’ho tradotto in italiano per i più

beati fra voi. E la cosa divertente è che sicuramente fra quelli che hanno

bisogno della traduzione ce ne sarà un 99.9% che prima di capitare su questo

blog avrà pensato che la soluzione fossero gli “Stati Uniti d’Europa”. Su,

piddinucci, dai, confessate: liberatevi da questo peso, e dopo vi sentirete

meglio...)

Questo numero speciale raccoglie le prolusioni di Roberto Frenkel (qui in versione

preliminare) e Ugo Panizza

(qui la

presentazione, qui

il video della prolusione) al seminario “The euro: manage it

or leave it!” tenutosi a Pescara il 22 e 23 giugno del 2012, insieme con un

articolo di Andrea Boltho e Wendy

Carlin (non presentato al seminario). Il seminario è stato organizzato dal Dipartimento di Economia dell’Università

Gabriele d’Annunzio in collaborazione con l’International Network for Economic

Research (INFER) e affrontava il tema

dei costi economici, sociali e politici delle strategie di uscita dalla crisi

dell’Eurozona.

Nel momento in cui scriviamo questo articolo (giugno 2013)

il tema è sempre attuale. Nella maggior parte dei paesi europei la fine della

recessione sembra oggi molto più distante di quanto non lo sembrasse un anno

fa. L’edizione dell’aprile 2012 del World

Economic Outlook (IMF, 2012)

prevedeva per il 2013 un tasso di crescita reale pari all1.0% in Francia, 1.4%

in Germania, e -0.3% in Italia. Un anno più tardi, l’edizione dell’aprile

2013 ha rivisto le stime di crescita al ribasso di circa un punto

percentuale pressoché ovunque, a -0.1%, 0.6% e -1.4%, rispettivamente. Infine,

all’inizio di giugno le previsioni di crescita della Germania sono state

dimezzate dal Fmi, passando dallo 0.6% allo 0.3%, il che suggerisce che anche l’economia

più forte e più resistente dell’Eurozona potrebbe essere travolta dalla

recessione che colpisce i suoi più importante mercati di sbocco.

Gli osservatori sono pressoché unanimi nel riconoscere che

le politiche di austerità praticate dai paesi periferici dell’Eurozona hanno

contribuito a questo disastro (come era peraltro stato anticipato

dal premio Nobel Stiglitz nel 2010). Le fondamenta empiriche dell’ipotesi di

“consolidamento fiscale espansionistico” sono state recentemente messe in

dubbio da numerosi studi, alcuni dei quali scritti dagli stessi autori che

negli anni ’90 avevano contribuito a fondare il “mito dell’austerity”; si

confronti, ad esempio, Alesina

e Perotti (1996) con Perotti (2011). Il

più importante articolo scientifico a sostegno delle politiche di austerità è

probabilmente stato quello di Reinhart e Rogoff (2010),

il cui successo presso gli uomini politici è stato certamente dovuto alla

semplicità del messaggio: “la mediana del tasso di crescita nei paesi dove il

debito pubblico supera il 90% del Pil è più bassa di un punto percentuale

rispetto agli altri”. Il nesso causale implicito in questa asserzione è stato

criticato da Ugo Panizza

e Andrea Presbitero (2012). Ciononostante, l’articolo di Reinhart e Rogoff

è stato citato ripetutamente dai media dell’Eurozona per sostenere l’ipotesi

che la scarsa crescita nei paesi del Sud dovesse essere curata con il consolidamento

fiscale. Di conseguenze, l’opinione pubblica è stata profondamente colpita

quando Herndon

et al. (2013) hanno mostrato che i risultati di Reinhart e Rogoff erano

affetti da errori di calcolo e dall’esclusione selettiva di dati. Ciò è

accaduto poco prima che IMF

(2013b) ammettesse “notevoli errori” nella gestione della crisi greca,

sottolineando che “la fiducia non è stata ristabilita”, che la recessione è

stata molto più profonda di quanto ci si attendesse, che i guadagni di

produttività sono stati illusori, ecc.

Sorge allora spontanea una domanda: perché mai durante la

crisi si adottano con tanta coerenza le politiche sbagliate, nonostante la

letteratura scientifica abbia così spesso messo in guardia contro i loro

effetti? I tre articoli presentati in questo numero offrono delle intuizioni

interessanti sulle possibili ragioni di questo enorme fallimento nella gestione

macroeconomica della crisi.

Il primo articolo, scritto da Andrew Boltho e Wendy Carlin,

fa un’osservazione interessante: l’Unione Economica e Monetaria è minacciata

dal persistere di divergenze strutturali delle politiche fiscali, della

competitività, e della qualità dell’azione di governo, piuttosto che dal

verificarsi di shock “asimmetrici”. Questa osservazione promuove diverse

riflessioni.

In primo luogo, le verifiche del fatto che l’Unione

Economica e Monetaria fosse o meno un’area valutaria ottimale (AVO) si sono

concentrate finora sul grado di asimmetria fra paesi membri: un aspetto che

poteva essere analizzato formalmente nell’elegante quadro di riferimento del

noto modello di Blanchard e Quah

(1989), il che ha verosimilmente contribuito al successo accademico di

questo approccio. L’analisi di Boltho e Carlin suggerisce che forse abbiamo

sopravvalutato il reale contributo di questo tipo di ricerche. In effetti,

anche senza considerare che i loro risultati sono stati piuttosto inconcludenti,

andando dall’euroscetticismo di Bayoumi e Eichengreen (1992)

all’eurottimismo di Kouparitsas

(1999), questi studi crollano di fronte all’evidenza incontestabile del

fatto che l’Eurozona è stata messa in ginocchio da un gigantesco shock “simmetrico”,

ovvero dalla crisi finanziaria statunitense, che li ha portati tutti in

recessione al tempo stesso.

In secondo luogo, i dati proposti dall’articolo mettono in

dubbio la rilevanza della cosiddetta teoria dell’“AVO endogena”. Questa teoria

afferma che entrando in un’unione monetaria, un gruppo di paesi elimina le

asimmetrie strutturali esistenti presenti al suo interno, attraverso una

quantità di meccanismi che vanno dall’aumentata mobilità dei fattori, alla

sincronizzazione dei cicli economici favorita dallo sviluppo del commercio,

alla convergenza dei tassi di inflazione tramite effetti di credibilità, ecc.

Un dibattito vecchio quanto la teoria delle AVO, tant’è vero che lo stesso Robert Mundell (1961),

nell’articolo che ha dato avvio alla ricerca sulle AVO, cita la controversia

fra James Meade (1957) e Tibor Scitovsky (1958), nella quale quest’ultimo

sosteneva il punto di vista “endogeno”. Una nota tesi sostiene che “legando le

proprie mani” alle politiche dei membri virtuosi dell’UE, i governi del Sud

avrebbero guadagnato credibilità internazionale e interna, facilitando la

convergenza dei propri tassi di inflazione a quelli dei paesi virtuosi (Giavazzi e Pagano, 1988).

La divergenza fra gli indicatori di competitività e di governance dei paesi del Nord e del Sud, documentata da Boltho e

Carlin, confuta questa ipotesi. In altri termini, pur riconoscendo il bisogno

di riforme essenziali nei paesi del Sud, ci si deve chiedere se la camicia di

forza dell’unione monetaria le abbia significativamente accelerate, o se

piuttosto le abbia impedite, come suggerisce Granville (2013) con

riferimento all’esperienza francese.

In terzo luogo, l’articolo di Boltho e Carlin ha importanti

implicazioni politiche. Si invoca spesso come soluzione ai problemi dell’Eurozona

un “grande balzo in avanti” verso una completa unione fiscale, portando, più o

meno a proposito, l’esempio degli Stati Uniti. Se il problema fosse il

verificarsi in di shock asimmetrici casuali, un’unione fiscale potrebbe in

effetti funzionare come meccanismo assicurativo fra i paesi membri, consentendo

a ogni paese di mantenere una posizione netta nulla in valore attuale medio (Ndc: oggi a me, domani a te, e in media

i trasferimenti da un paese all’altro nel lungo periodo di compenserebbero). Ma

siccome l’Eurozona è caratterizzata da divergenze strutturali persistenti, ne

deriva l’ovvia conseguenza che i trasferimenti fiscali andrebbero per un

periodo molto lungo in un’unica direzione: dal Nord al Sud. Come sottolineano

Boltho e Carlin, il “macrocosmo” dell’Eurozona si troverebbe così a replicare

le esperienze deludenti dei “microcosmi” di molti paesi membri, nei quali le

politiche di trasferimento dal Nord al Sud (in Italia e Spagna) o dall’Ovest

all’Est (in Germania) non hanno affatto compensato le divergenze strutturali e

si sono dimostrate sostenibili politicamente solo a causa di un senso di

identità nazionale più o meno profondo, la cui costruzione ha comunque

richiesto secoli. La fattibilità di una “unione di trasferimento” a livello

dell’Eurozona è quindi molto discutibile, sia perché costerebbe troppo ai

contribuenti del Nord (Jacques

Sapir, 2013, ha calcolato che, per compensare il divario di infrastrutture,

istruzione e spesa in ricerca e sviluppo, la Germania dovrebbe trasferire ai

paesi del Sud un ammontare pari a circa il 9% del proprio Pil), sia perché la

costruzione di un’identità europea è impedita dalla crisi dell’euro, che porta

con sé l’ovvia conseguenza di un aumento della diffidenza fra cittadini del

Nord e del Sud, e anche fra i cittadini dei diversi stati del Sud (un esito

previsto da economisti tanto diversi per formazione e orientamento quanto Nicholas

Kaldor, 1971, e Martin

Feldstein, 1997).

Nel secondo articolo, Roberto Frenkel confronta la crisi

dell’Eurozona con le crisi verificatesi negli ultimi trent’anno nei mercati

emergenti, analizzandole nel contesto del modello di ciclo minskyano. Questo

confronto fornisce molte intuizioni importanti.

In primo luogo, come l’adozione di un cambio “credibile” nei

paesi emergenti, così l’adozione dell’euro, con la “credibilità” ad esso

associata, è stato il fattore scatenante della fase espansiva del ciclo

finanziario nei paesi del Sud, incoraggiando la crescita dell’indebitamento

privato nei riguardi degli altri paesi dell’Eurozona. In altre parole, l’analisi

di Frenkel sottolinea che l’euro, invece di ridurre le divergenze strutturali

documentate da Boltho e Carlin, come sarebbe dovuto accadere secondo i teorici

dell’AVO endogena, le ha enfatizzate. Una spiegazione che col senno di poi

sembra in effetti molto plausibile. In fondo, lo scopo della moneta unica era

quello di facilitare i movimenti di capitale (l’impatto della moneta unica sul

commercio internazionale era previsto fosse piuttosto contenuto – Eichengreen,

1993 – come i fatti hanno confermato – Berger and

Nitsch, 2008). Come sottolinearono a suo tempo Blanchard

e Giavazzi (2002), questo risultato avrebbe anche potuto avere effetti

positivi nell’Eurozona, dove notevoli disparità fra i paesi membri lasciavano

ampio spazio per un processo di catch-up.

Ma l’assenza di regolamentazione finanziaria ha trasformato questi benefici

potenziali in un disastro, secondo un copione sperimentato in precedenza da numerosi

paesi emergenti.

In secondo luogo, Frenkel affronta il tema del perché le giuste

politiche macroeconomiche siano così tragicamente scarse durante le crisi

finanziarie. Secondo Frenkel questo infelicissimo risultato deriva dal

comportamento razionale di governi che operano in una situazione molto simile

al classico “concorso di bellezza keynesiano”. Dato che la sostenibilità dei

loro debiti dipende da una “aspettativa autorealizzantesi circa l’opinione media

diffusa nel mercato” (nelle parole di Frenkel), i governi, piuttosto che

praticare le politiche che ritengono corrette, adottano quelle che essi

ritengono che l’opinione dominante sul mercato troverà corrette. In questo

contesto le misure di austerità sono razionali, perché forniscono un segnale

rassicurante per l’opinione dominante sui mercati. Tuttavia, queste politiche

sono destinate a un inevitabile fallimento, perché la politica idealmente

corretta sarebbe, come notano Boltho e Carlin, quella di sostenere la domanda

con ulteriore debito pubblico per favorire il rientro del settore privato dai

propri debiti.

Il terzo articolo, di Ugo Panizza, fornisce ulteriori

intuizioni sulla dinamica politica delle crisi finanziarie rispondendo a due

diverse domande: perché le politiche messe in pratica sono così inadeguate? E

perché la risoluzione di una crisi, eventualmente sotto forma di un default

sovrano, viene sempre rimandato, anche quando questo ne aumenta tragicamente i

costi sociali, come è successo in Grecia?

La risposta alla prima domanda risiede nelle asimmetrie

informative fra i governi e i loro elettori. Una pessima economia può diventare

(o sembrare) una buona politica perché, come dice Paul

Krugman (2012), “è normale pensare all’economia come a una favoletta morale”.

La favoletta è quindi facile da spiegare al pubblico, ma mette sotto pressione

i governi che la raccontano, costringendoli ad adottare o imporre politiche

procicliche che esacerbano la crisi. Un altro punto interessante sollevato da Panizza

è che, in molto casi, le politiche fiscali sono concepite in modo inappropriato

perché si soffermano sulla causa sbagliata della crisi. In effetti, l’evidenza

empirica dimostra che la dinamica del debito pubblico è influenzata in modo

significativo da una componente di riconciliazione stock/flusso le cui origini

rimangono ampiamente ignote e la cui gestione quindi ricade per lo più al di

fuori dell’ambito della politica di bilancio.

La risposta alla seconda domanda (perché i politici rinviano

i default?) è duplice: da una parte, politici mossi da interessi personali possono

temere il costo politico della propria decisione; dall’altra, politici

disinteressati possono voler attendere fino a che non sia emersa nei mercati la

consapevolezza unanime del fatto che il default è inevitabile, anziché essere

strategico (cioè frutto di un comportamento opportunistico), perché ciò ne

ridurrebbe il costo economico (in termini di perdita di fiducia da parte dei

mercati).

Gli stessi argomenti potrebbero applicarsi all’uscita di un

paese dall’Eurozona. Gli articoli presentati hanno opinioni diverse su questo

punto. Frenkel considera l’euro irreversibile: un punto di vista condiviso da

quelli che credono che l’immenso “capitale politico” investito nel progetto

(per citare Mario

Draghi, 2013), impedirà a politici mossi da interessi personali di

smantellare l’Eurozona. La soluzione della crisi, secondo Frenkel, comporterà

prima o poi una ristrutturazione dei debiti e probabilmente l’evoluzione della

Bce che dovrà diventare un credibile prestatore di ultima istanza per i governi

dell’Eurozona. Boltho e Carlin hanno una visione più pessimistica: dato che le

divergenze in termini di competitività sono molto difficili e costose da

ridurre attraverso la “svalutazione interna” (leggi: taglio dei salari, NdC), i costi percepiti della permanenza

finiranno per superare quelli dell’uscita. La storia insegna che molti altri

progetti politici ambiziosi sono dovuti venire a patti con l’inesorabile logica del

ragionamento economico. L’URSS è un buon esempio, dato che il capitale politico

investito nella sua creazione e nel suo mantenimento è stato senz’altro più

ampio di quello investito nell’Eurozona, ma il rendimento di questo capitale in

tutta evidenza non è stato sufficiente a impedire il collasso del sistema (Kawalec e Pytlarczik, 2013,

forniscono altri esempi). Questo semplice fatto suggerisce che nel prossimo

futuro lo studio di strategie di uscita ottimali potrà sembrare meno astratto e

teorico di quanto non sembri adesso.

Bibliografia

Alesina, A, Perotti, R. 1996: Fiscal adjustments in OECD countries:

composition and macroeconomic effects. NBER Working Paper No. 5730, August.

Bayoumi, T and Eichengreen, B. 1992:

Shocking aspects of European Monetary

Unification. NBER Working Paper No. 3949, January.

Berger, H and Nitsch, V. 2008:

Zooming out: The trade effect of the euro in historical perspective. Journal of International Money and Finance,

27, 1244-1260.

Blanchard, O and Giavazzi, F. 2002:

Current account deficits in the Euro Area: the end of the Feldstein-Horioka puzzle?

Brookings Papers on Economic Activity,

33, 147-210.

Blanchard, O and Quah, F. 1989: The

dynamic effects of aggregate demand and aggregate supply disturbances. American Economic Review, 79, 665-673.

Draghi, M. 2013: Press conference

following the meeting of the Governing Council of the European Central Bank on

4 April 2013, http://www.ecb.int/press/tvservices/webcast/html/webcast_130404.en.html.

Eichengreen, B. 1993: European

Monetary Unification. Journal of Economic

Literature, 31, 1321-57.

Feldstein, M. 1997: EMU and

international conflict. Foreign Affairs,

76, 60-73.

Giavazzi, F and Pagano, M. 1988: The

importance of tying one’s hands: EMS discipline and Central Bank credibility. European Economic Review, 32, 1055-1075.

Granville, B 2013: The current Eurozone – and impediment to

critical French reform. Centre for Globalisation Research Working Paper No.

42, March.

Herndon, T, Ash, M, and Pollin, R. 2013:

Does high public debt consistently stifle

economic growth? A critique of Reinhart and Rogoff. Political Economy

Research Institute Working Paper No. 322, University of Massachusetts Amherst,

April.

IMF

2012: World Economic Outlook Database,

http://www.imf.org/external/pubs/ft/weo/2012/01/weodata/index.aspx, International Monetary Fund,

April.

IMF

2013a: World Economic Outlook Database,

http://www.imf.org/external/pubs/ft/weo/2013/01/weodata/index.aspx, International Monetary Fund,

April.

IMF

2013b: Greece. Ex post evaluation of

exceptional access under the 2010 stand-by arrangement, International

Monetary Fund, May.

Kaldor, N 1971: The dynamic effects of

the Common Market. The New Statesman,

12 March 1971.

Kawalec, S and Pytlarczyk, E. 2013:

Controlled dismantlement of the Eurozone: a strategy to save the European Union

and the Single European Market. German

Economic Review, 14, 31-49.

Kouparitsas, M.A. 1999: Is EMU a

viable common currency area? A VAR analysis of regional business cycles. Economic Perspectives, 4, 2-20.

Krugman,

P. 2012: Economics in the crisis. http://krugman.blogs.nytimes.com/2012/03/05/economics-in-the-crisis/

Meade, J. 1957: The balance of

payments problems of a free trade area. Economic

Journal, 67, 379-96.

Mundell, R. 1961: A theory of

Optimum Currency Areas. American Economic

Review, 51, 657-665.

Panizza, U and Presbitero, A.F.

2012: Public debt and economic growth: is

there a causal effect? MoFiR working papers No. 65, April.

Perotti, R. 2011: The “austerity myth”: gain without pain? NBER

Working Paper No. 17571. November.

Reinhart, C and Rogoff, K. 2010:

Growth in a time of debt. American Economic Review 100: 573-78.

Sapir, J. 2012 : Le coût du

fédéralisme dans la zone Euro. Russeurope,

November, http://russeurope.hypotheses.org/453

Scitovski, T. 1958: Economic theory and western European

integration. Stanford University Press.

mercoledì 26 giugno 2013

Stop alle telefonate!

Per favore, non telefonate alla Fondazione Ugo La Malfa, perché domani non presenterò il mio libro. Abbiamo deciso di rinviare la presentazione a dopo l'estate per avere più pubblico.

Quando vado da qualche parte vi avverto via blog o Twitter. Siccome non vi avevo dato le coordinate (e su Twitter avevo detto che la cosa non si faceva più) speravo che ci fossimo capiti. Mi dispiace per l'inconveniente.

Quando vado da qualche parte vi avverto via blog o Twitter. Siccome non vi avevo dato le coordinate (e su Twitter avevo detto che la cosa non si faceva più) speravo che ci fossimo capiti. Mi dispiace per l'inconveniente.

martedì 25 giugno 2013

Postfazione a Europa Kaputt di A.M. Rinaldi

(vi anticipo la postfazione al testo di A.M. Rinaldi, uno studioso che avete imparato a conoscere qui e soprattutto qui...)

Accolgo con piacere l’invito dell’amico e collega Antonio

Rinaldi a tirare le fila del discorso. Compito non semplice, data la

complessità e la varietà dei temi sollevati dal suo testo, che, pur essendo

agile, affronta comunque il tema della crisi sotto una varietà di

sfaccettature, tutte ugualmente rilevanti: l’aspetto tecnico-economico, quello

storico, quello politico, quello sociologico.

Nel farlo porterò all’attenzione del

lettore gli aspetti che ho trovato più significativi nel mio percorso di

lettura, necessariamente individuale e soggettivo. Sarebbe molto difficile

immaginare due studiosi dal percorso tanto diverso quanto il mio e quello di

Antonio: lui proveniente, dopo una solida formazione, da un percorso di

responsabilità ai vertici di importanti aziende, dove ha svolto un’attività

operativa che l’ha avvicinato a quella classe dirigente italiana che dipinge in

modo piuttosto disincantato (e dobbiamo pensare che lo faccia a ragion veduta);

io, invece, proveniente da un percorso di ricerca accademica, totale outsider, distante dai palazzi del potere e

dalle dinamiche politiche italiane, interessato per anni allo studio delle

economie emergenti.

Eppure, due persone così diverse si sono trovate in prima

fila sui media italiani nel dibattito sulla crisi, perché accomunate da due

motivazioni profonde: il rispetto verso gli insegnamenti dei nostri maestri

(Paolo Savona nel suo caso, Francesco Carlucci nel mio), fra i pochi economisti

italiani ad aver osato esprimere tempestive posizioni di critica verso la

follia dell’euro; e la preoccupazione verso i nostri figli, ai quali avremmo

voluto, per usare le belle parole di Antonio, “riconsegnare il nostro paese

come lo abbiamo ricevuto”. Ma da tecnici, entrambi, con grande amarezza,

sappiamo già che questo non sarà possibile, quale che sia lo scenario che si venga

a materializzare: il piano A, B o D, per usare l’efficace categorizzazione

proposta da Antonio. I danni sono fatti, e trascendono ormai ampiamente la

dimensione economica.

È ormai lo stesso processo di integrazione culturale,

sociale e politica europea a conoscere una grave e forse irreversibile battuta

di arresto, le cui cause erano ampiamente note agli economisti: già Nicholas

Kaldor nel 1971, e poi Dominick Salvatore nel 1997, con tanti altri ricordati

nel testo, avevano denunciato il fatto che far precedere all’unione politica

l’unione monetaria avrebbe compromesso la prima, senza assicurare il successo

della seconda. I motivi sono ormai chiari a tutti e ben riassunti da Antonio

nel terzo capitolo di questo libro (L’Euro

non è una moneta): la mancanza di un prestatore di ultima istanza credibile,

cioè sorretto da un’unitaria volontà politica, per i governi dell’Eurozona,

trasforma anche attività normalmente prive di rischio, come i titoli del debito

pubblico, in attività soggette al rischio paese, alimentando lo spread, quel

fenomeno perverso in virtù del quale in caso di crisi il denaro costa di più

dove più sarebbe necessario per rilanciare l’economia.

È difficile trasmettere ai “laici” (cioè ai non economisti) l’assoluta

e totale prevedibilità di questi esiti perversi, che la letteratura economica

aveva non solo analizzato in termini teorici da tempo, ma anche descritto in

termini empirici, avendoli riscontrati nelle tante crisi finanziarie che hanno

flagellato i paesi emergenti negli ultimi trent’anni. Ma appunto, ricorda molto

opportunamente Rinaldi nello stesso capitolo, il nodo sta qui: l’adesione

all’euro ha di fatto comportato la conversione dei debiti pubblici dei paesi

membri in una valuta estera. A titolo di esempio, per il Portogallo, oggi, indebitarsi

in euro è come per l’Argentina negli anni ’90 indebitarsi in dollari: in

entrambi i casi, il governo non ha il controllo della valuta nella quale è

definito il suo debito, e per questo elementare fatto si trova in balìa dei

mercati.

È proprio questo fatto ovvio, banale, che disvela la natura

ideologica di una scelta politica e le ragioni economiche del suo fallimento.

Il progetto “eurista”, unanimemente rivendicato o biasimato come tappa di un

percorso “europeo”, in realtà è, dal punto di vista ideologico, l’espressione

del più retrivo liberismo di stampo statunitense, della più ottusa e

integralistica fiducia nell’onnipotenza dei mercati, quella che s’identifica

nella scuola di Chicago e nel Washington Consensus. L’euro è quindi il segno

tangibile della colonizzazione culturale del continente europeo da parte di precetti

di origine americana, fieramente discussi ormai nel mondo intero, a partire dai

pragmatici Stati Uniti, sempre disposti a rimettere in discussione un modello

qualora non funzioni. Disponibilità assente a Bruxelles e all’Eurotower.

In effetti, con l’euro si è accettato di mettere i paesi in

mano ai mercati sulla base del presupposto che i mercati, cioè il settore

privato, fossero efficienti e infallibili, e che di converso il settore

pubblico andasse comunque compresso perché inefficiente. L’euro era uno snodo

essenziale di questo progetto mercatista per due ovvi motivi.

Il primo lo abbiamo già detto, ed era di natura

essenzialmente politica: perché metteva gli Stati in mano ai mercati, con

l’idea che la perdita di sovranità democratica che ciò comportava sarebbe stata

compensata da guadagni di efficienza, visto che il mercato avrebbe effettuato

un indiretto ma penetrante scrutinio dell’efficienza dell’azione pubblica. In

Italia la pillola amara della perdita di sovranità è stata fatta ingoiare anche

diffondendo sistematicamente, in un popolo già morbosamente propenso

all’esterofilia e all’autodenigrazione, l’idea che gli italiani fossero comunque

incapaci di governarsi da soli, e che i nostri governi corrotti, clientelari,

incapaci, necessitassero delle briglie del vincolo esterno e delle regole

europee. Un’idea alla base del rifiuto da parte di Guido Carli della clausola

di opting-out, come ricorda Antonio nel

primo capitolo. Uno sguardo alla realtà europea ci rivela però che corruzione,

nepotismo, incapacità, sono un male più comune di quanto non si creda, il che,

pur non essendo motivo di vanto, rende ingiustificata la percezione negativa

che il popolo italiano ha di sé. Percezione, duole dirlo, alimentata

sistematicamente dai messaggi di biasimo che la classe politica e i mezzi d’informazione

non ci lesinano, dipingendoci sistematicamente come un popolo di lazzaroni

corrotti, e mostrando già solo per questo motivo quanto distorta sia la loro

concezione dell’interesse e della dignità nazionale. È un grande pregio del

libro di Antonio il rivendicare con orgoglio la dignità dell’essere italiani, il

difendere l’onorabilità di un popolo che ha saputo risollevarsi dopo tragedie

immani e che anche nelle attuali condizioni mostra di avere una stupefacente

riserva di energie e capacità di sacrificio.

Il secondo motivo è più sottile. Qual era il razionale

economico dell’euro? Certo non la promozione del commercio! Gli stessi studi della

commissione (ad esempio il celeberrimo One

market, one money) avevano chiarito con dovizia di dettagli che l’impatto

della moneta unica sul commercio sarebbe stato minimo: un dato confermato

retrospettivamente da Volker Nitsch, e

spiegabile con l’ovvio motivo che dopo decenni di cambio fluttuante i mercati

valutari fornivano (e tuttora forniscono) efficientissimi strumenti di

copertura contro le oscillazioni dei corsi a breve (quelle alle quali sono

esposte le transazioni commerciali). L’euro serviva quindi a favorire la

circolazione dei capitali, abolendo definitivamente il rischio di cambio su

contratti a medio/lungo termine (come sono quelli di credito/debito).

Intendiamoci: questa evoluzione (la facilitazione dei movimenti

di capitale) non sarebbe stata necessariamente negativa, ma lo diventava nel

momento in cui si ignoravano due dati di fatto: i grandi divari di sviluppo fra

i paesi dell’Eurozona, e l’assenza di controlli penetranti sui mercati.

Quando il Portogallo e la Grecia sono entrati nell’Eurozona,

il reddito medio dei loro cittadini equivaleva a quello tedesco all’inizio

degli anni ’80. I paesi periferici erano di vent’anni indietro rispetto

all’economia leader, ed era chiaro che per creare un’area effettivamente

integrata avrebbero dovuto correre di più. Un processo, quello di “recupero” (catch-up), fisiologico e previsto dalla

teoria economica, che l’afflusso di capitali avrebbe dovuto facilitare. Il

punto è che, così come quando si corre è normale sudare, quando si cresce di

più è normale che vi sia un po’ più di inflazione. Se non si permette al tasso

di cambio di compensare, cedendo fisiologicamente, questo fenomeno, il paese

ingaggiato in un processo di recupero perde competitività. Succede così che i capitali

che all’inizio affluiscono per finanziare lo sviluppo, alla fine affluiscano

per finanziare i consumi, visto che i prodotti locali, per via della maggiore

inflazione, sono diventati meno convenienti. Un fenomeno che era stato

evidenziato fin dal 1957 dal premio Nobel James Meade.

A questo punto la mobilità dei capitali diventa una droga.

Le economie periferiche continuano a recuperare terreno, e il tenore di vita

dei cittadini ad aumentare, solo nella misura in cui il centro li finanzi. Chi

eroga il prestito sa che sta finanziando consumi anziché sviluppo, ma in

assenza di controlli sta bene così a tutti, nella speranza che il cerino acceso

rimanga in mano a un altro.

Ma non può durare per sempre. Quando i crediti diventano

inesigibili, e scoppia la crisi finanziaria, il meccanismo dello spread mette

rapidamente in ginocchio le economie dei paesi più deboli, distruggendo la

redditività delle imprese e rendendole facile preda di investitori esteri

desiderosi di acquisire marchi e know-how di prestigio, ambiti sui mercati

emergenti, come quelli espressi da molte piccole e medie imprese italiane.

Paradossalmente, il disporre di una valuta troppo forte espone il paese alla

svendita dei propri gioielli di famiglia. Una svendita che Antonio denuncia con

forza, individuandone correttamente l’origine nel fallimento di mercati

finanziari privati che mai hanno rinunciato a elargire cospicui benefit ai

manager che prestavano largamente, senza discernimento. Le stesse istituzioni

private e gli stessi manager che ora vengono salvati dalle tasche del

contribuente, o convertendo i loro debiti privati in debito pubblico.

La svendita quindi altro non è che il portato di una

mobilità dei capitali incontrollata, o meglio controllata a senso unico,

perché, come ricorda Antonio in questo e nel suo precedente testo (Il fallimento dell’euro?), nell’Europa

dei figli e dei figliastri i tentativi del capitale italiano di acquisire

aziende estere sono stati sempre prontamente ostacolati da una rete di

protezione degli altrui interessi nazionali.

È ormai diffusa, e sarà presto patrimonio condiviso, la

percezione che questa svendita delle nostre aziende costituisca un grave

pericolo per la nostra sopravvivenza, semplicemente perché, se e quando l’economia

italiana dovesse ripartire, buona parte dei redditi prodotti in Italia

verrebbero rimpatriati all’estero (come profitti di aziende di proprietà

estera) e quindi goduti non dai cittadini italiani, ma da quelli dei paesi ai

quali il sistema euro, come Antonio efficacemente esprime, ha facilitato lo shopping delle nostre imprese. Ma

questo, in Italia, ancora non si sente dire, se non da studiosi indipendenti

(ad esempio, Dominick Salvatore alla lezione Felice Ippolito, 24 giugno 2013,

Biblioteca della Camera dei Deputati).

Questa analisi tecnicamente ineccepibile contrasta,

ovviamente, con l’elogio acritico degli afflussi di capitali esteri fatto dai

nostri governanti e dai rappresentanti delle organizzazioni di categoria come

Confindustria. Soggetti che spesso sono contigui, quando non espressione

diretta, di quelle centrali finanziarie internazionali che dallo shopping hanno tutto da guadagnare (come

consulenti, come gestori), e che quindi sono in ovvio conflitto di interessi.

L’euro cadrà. Le affermazioni di Mario Draghi, secondo cui chi prende in considerazione questa ipotesi sottostima il capitale politico impegnato nel progetto europeo, sono futili. Un capitale politico ben più

rilevante era stato investito nell’Impero sovietico. Ma quando le leggi

dell’economia ne hanno decretato la fine, gli sforzi per prolungarne la

sopravvivenza si sono tradotti solo in un aggravio di inutili sofferenze per

popolazioni incolpevoli. Questo è lo stadio al quale siamo giunti. Ringraziamo Antonio

per questo testo che ci mette di fronte alla realtà, e ci consente di gestirla

delineando gli scenari possibili. Certo, la materia è problematica, è e sarà

oggetto di discussione. Ma nessuno potrà togliere ad Antonio, indipendentemente

dal merito specifico delle sue proposte, il merito ben più importante di aver

contribuito ad aprire un dibattito concreto, la cui assenza ha rappresentato

una grave lesione della democrazia nel nostro paese.

È atteggiamento adulto riconoscere gli errori, e l’euro è

stato un errore. Il perseverare, unica risposta che i nostri governanti e la

cosiddetta “Europa” ci forniscono, è atteggiamento puerile e suicida. Possa il

buon senso prevalere prima che la scure della storia si abbatta su una

costruzione resa antistorica, prima che antieconomica, dalla sua matrice

ideologica iniqua e sconfessata dai fatti, e prima che il nostro paese,

depauperato dall’azione poco lungimirante dei suoi governanti, perda le energie

necessarie per reagire con vitalità alle sfide che i mutati scenari gli

porranno.

lunedì 24 giugno 2013

Zucconi

(un post fulmineo perché si commenta da sé...)

Storie di ordinario terrorismo.

Prima ci ha provato coi mutui, poi con l'inflazzzzzione, ma gli è andata male. Notate la supponenza di chi pensa che mettere due dati in fila sia cosa banale (così vedono loro la nostra attività), l'arroganza di chi ti sbatte in faccia il proprio reddito, e altre piccole chicche sperse nei vari Storify. Del resto, la mela (marcia) non cade mai lontano dall'albero.

Grande tristezza, appena mitigata dalla soddisfazione intellettuale che ogni conferma, inevitabilmente, anche la più dolorosa, porta con sé.

Nil inultum remanebit. Son finiti i tempi che potevate dire la qualunque. E di questo ringrazio tutti voi lettori.

Addendum delle 15:14: su Twitter mi fanno notare che non è la prima volta!

(un caro saluto al mentecatto con l'ego in formazione che mi ha lasciato un commento di insulti dicendo che non avevo pubblicato il commento di IO e che con i suoi colleghi giornalisti ero stato mellifluo e accomodante! Carissimo, se mi dai il tuo nome e cognome sarò mellifluo e accomodante con te come con Zucconi. Come tu possa fare ad avere rispetto per te stesso, letto il post, è un grande mistero di filosofia morale, ma ne conosco di più appassionanti...)

Storie di ordinario terrorismo.

Prima ci ha provato coi mutui, poi con l'inflazzzzzione, ma gli è andata male. Notate la supponenza di chi pensa che mettere due dati in fila sia cosa banale (così vedono loro la nostra attività), l'arroganza di chi ti sbatte in faccia il proprio reddito, e altre piccole chicche sperse nei vari Storify. Del resto, la mela (marcia) non cade mai lontano dall'albero.

Grande tristezza, appena mitigata dalla soddisfazione intellettuale che ogni conferma, inevitabilmente, anche la più dolorosa, porta con sé.

Nil inultum remanebit. Son finiti i tempi che potevate dire la qualunque. E di questo ringrazio tutti voi lettori.

Addendum delle 15:14: su Twitter mi fanno notare che non è la prima volta!

(un caro saluto al mentecatto con l'ego in formazione che mi ha lasciato un commento di insulti dicendo che non avevo pubblicato il commento di IO e che con i suoi colleghi giornalisti ero stato mellifluo e accomodante! Carissimo, se mi dai il tuo nome e cognome sarò mellifluo e accomodante con te come con Zucconi. Come tu possa fare ad avere rispetto per te stesso, letto il post, è un grande mistero di filosofia morale, ma ne conosco di più appassionanti...)

sabato 22 giugno 2013

Argentina: Pasquino e la Presidenta

(andando a spasso con Uga in centro, alla fine dello scorso anno, vidi questo accorato appello affisso alla statua di Pasquino, che dopo tanti secoli, evidentemente, è ancora in funzione...)

(...e l’Argentina? Ma

cosa succede in Argentina? E perché non facciamo come in Argentina? Ma quanto è

brava l’Argentina! Ecc.

Ragazzi, dire “l’Argentina”

è come dire “la Germania”, ovvero non dire niente. Esistono molte Argentine e

molte Germanie, nello spazio e nel tempo. Vi ho già comunicato, tramite un corposo articolo

di Roberto Frenkel, qual è la sua analisi, che mi aveva riportato di persona

qui,

e che non ho motivi di non far mia, per la fiducia che mi ispira Roberto. Molto

semplicemente, la Presidenta, per la quale tanto ci si sdilinquisce da queste

parti, non sta facendo una buona politica macroeconomica. Capita. Non omnes

possumus omnia, e basta farsi un giretto su Twitter per capire cosa intendo.

Ovviamente, dal fatto

che dal 2007 l’Argentina non sia guidata in modo ottimale non si evince che nel

2001, sei anni prima, dovesse restare agganciata al dollaro. La crescita

folgorante avuta dal 2001 al 2007 lo dimostra a sufficienza, e solo gli

imbecilli non lo capiscono, perché non vogliono capirlo – ma la cosa, per

quanto phastidiosa, non ci preoccupa più di tanto: in particolare, dalle nostre

parti le cose finiranno come dico io, perché non lo dico io (ma Meade, Kaldor,

Thirlwall, Dornbusch, Feldstein,... vi risparmio tutta la lista), e poi FAREmo

i conti.

Il fatto è che l’ideologia

non paga.

Non paga né a sinistra

(ricordo la diffidenza degli economisti “de sinistra” italiani verso Frenkel,

basata sul “ma i miei colleghi argentini mi hanno detto che...”, laddove

verosimilmente i colleghi argentini erano aggreppiati al governo attuale, che

sta molto presumibilmente distruggendo il paese), né a destra. In particolare,

ai cretini del “se svalutassimo finiremmo come l’Argentina”, faccio notare che

nell’articolo che segue Martin Rapetti, coautore di Roberto in questo articolo

fondamentale, spiega molto bene che il

problema attuale dell’Argentina nasce dall’aver fatto affidamento sulla

politica del cambio forte per domare l’inflazione.

Cari amici “de destra”

e “de sinistra”, accomunati dal meschino astio ideologico e dal non capire un

cazzo di economia, ve lo dico in un altro modo: la Presidenta contro la quale

vi accanite, se siete “de destra”, sta facendo esattamente la politica

suggerita negli ultimi 40 anni dal

vostro solone Giavazzi (usare il cambio forte per domare l’inflazione), e la Presidenta

che venerate, se siete “de sinistra”, sta facendo esattamente la politica

suggerita dal loro (o vostro?) solone Giavazzi (usare il cambio forte per

domare l’inflazione).

Nell’uno e nell’altro

caso, se non foste quegli imbecilli che siete, capireste che c’è poco da

accanirsi (perché è controproducente per le vostre tesi), cioè c’è poco da

venerare (perché è controproducente per le vostre tesi).

Ma a noi piace

ricordarvi così, brancolanti nel buio della vostra cecità ideologica...

(Quanto ne ho pieni i

coglioni, però... Dovrei nasconderlo meglio?)

Per l’intelligibilità

del testo, ricordo che nel resto del mondo il tasso di cambio nominale è

quotato incerto per certo, cioè come prezzo in valuta locale di un’unità di

valuta estera (ad esempio, pesos per un dollaro), e che il cambio reale è dato

dal rapporto fra prezzi interni e prezzi esteri espresso in una comune valuta.

Se il cambio nominale è quotato incerto per certo, conviene esprimere il tasso

di cambio reale così:

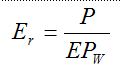

dove Er è

il cambio reale (TCR), P sono i prezzi interni in valuta nazionale, PW

i prezzi esteri in valuta estera, e E il cambio nominale (prezzo locale della

valuta estera), per cui EPW sono i prezzi esteri in valuta locale, e

Er è il rapporto fra i prezzi interni ed esteri espresso nella

stessa valuta – quella locale. In tassi di variazione abbiamo:

per cui se, come dice

Martin, se nel biennio 2010 e 2011 i prezzi interni sono cresciuti del 54%,

mentre il cambio nominale si è svalutato solo del 12%, considerando che l’inflazione

mondiale media è stata del 4%, il TCR dell’Argentina dovrebbe essersi

apprezzato del:

54 – 12 – 4 = 38%

Calcolo assolutamente

approssimativo, perché i prezzi internazionali ovviamente vanno ponderati con

le quote di mercato dei partner commerciali, ma comunque indicativi.

Insomma, lo ripeto: non stanno

male perché hanno la pesetta, stanno male perché hanno il pesone. Che fa rima

con chi non lo capisce...).

Da Martin Rapetti ricevo e volentieri pubblico:

Torniamo a piangere per l'Argentina?

Non molto tempo fa, l’Argentina era considerata un caso di

successo economico. Nel 2001-02 il paese aveva sofferto una profonda crisi –

una triplice crisi che aveva coinvolto il settore finanziario, il debito

pubblico e la bilancia dei pagamenti – la peggiore crisi nella storia

dell’Argentina. Tuttavia, all’inizio del 2002, poco dopo la svalutazione del

peso, il default sul debito pubblico e il collasso del sistema finanziario,

l’economia iniziò una ripresa molto forte, che divenne poco dopo una forte

crescita economica. Alla fine del 2006 il Pil era cresciuto del 46% rispetto al

minimo raggiunto nel 2002 e del 17% rispetto al precedente picco di metà 1998;

la disoccupazione si era ridotta dal 22% all’8.7%, la povertà dal 58% al 28%, e

la povertà estrema dal 28% al 9%. Non è difficile capire come mai questa

esperienza sia diventata un esempio di successo nella soluzione delle crisi,

specialmente per paesi nella periferia dell’Eurozona come la Grecia.

L’esperienza Argentina dopo la crisi rappresentò anche un

esempio di successo in termini di scelte di politica macroeconomica. Nei primi

anni dopo la crisi, le autorità perseguirono politiche volte a mantenere un

tasso di cambio reale (TCR) stabile e competitivo, per promuovere l’espansione

dei settori aperti al commercio estero e attraverso questa lo sviluppo

economico. Il TCR competitivo fu un fattore chiave per la ripresa e la crescita

dell’Argentina. Molti economisti considerano la politica di mantenimento di un

TCR stabile e competitivo più favorevole allo sviluppo rispetto all’inflation targeting tradizionale

(politica di perseguimento di un obiettivo fisso di inflazione, come quella

della Bce, NdC).

Sfortunatamente, il successo economico dell’Argentina

cominciò a dissiparsi gradualmente. Come nella trama del classico libro di

Mario Vargas Llosa, Conversacion en la

catedral, è difficile stabilire in quale momento preciso questa esperienza “è

andata a puttane”. Un possibile punto di svolta è l’inizio del 2007, quando il

governo licenziò i funzionari dell’Ufficio Nazionale di Statistica (INDEC) e

cominciò a manipolare l’indice dei prezzi al consumo, con l’evidente scopo di

nascondere l’accelerazione dell’inflazione (da allora il tasso di inflazione

ufficiale è stato inferiore al 10% all’anno, mentre l’inflazione effettiva ha

oscillato attorno al 20-25% all’anno. Le manipolazioni si estesero in seguito

ad altre statistiche ufficiali, incluso il Pil). Ma indipendentemente dalla

data precisa, il problema è che il governo si è volto gradualmente verso un percorso

sempre più populista, basato su politiche monetarie, fiscali e dei redditi

eccessivamente espansive, che hanno alimentato l’inflazione. Invece di moderare

il ritmo della domanda aggregata, il governo ha sempre di più contato sul tasso

di cambio come principale ancora nominale per domare l’inflazione. Questa

strategia è stata particolarmente intensa nel 2010 e nel 2011. In questi due

anni, i prezzi interni sono cresciuti del 54%, mentre il cambio nominale (cioè

il prezzo di un dollaro US in valuta locale) solo del 12%. Di conseguenza, il TCR si è considerevolmente

apprezzato.

Tanto gli elevati tassi di inflazione quanto l’apprezzamento

del TCD (insieme con altre misure discrezionali) hanno compromesso l’ambiente

economico. In questo contesto Pil, investimenti, occupazione privata e crescita

dei salari reali hanno sofferto una decelerazione significativa. Alla fine del

2011, l’economia è rimasta bloccata nella trappola della stagflazione, dove

tuttora si trova (potete leggere altri dettagli qui).

Molti analisti sono convinti che l’Argentina abbia sprecato

un’opportunità unica per sostenere la rapida crescita raggiunta nei primi anni

dopo la crisi. È diffusa l’opinione che la svolta populista abbia generato

costi opportunità crescenti, che continueranno a essere pagati fino al 2015,

quando prenderà il potere un nuovo governo, che cambierà l’orientamento della

politica economica. Capisco questa valutazione, ma ritengo che i problemi

economici non risiedano tanto nelle opportunità perse, quanto negli squilibri

che si stanno accumulando, i quali verosimilmente alla fine porteranno ad un’altra

crisi economica.

Permettetemi di esporre le mie preoccupazioni cominciando

con lo spiegare la situazione nella quale l’Argentina si trova fin dai mesi

precedenti alle elezioni presidenziali dell’ottobre 2011. A quel tempo, la

percezione generale era che l’economia fosse poco competitiva (prodotti troppo

cari per gli acquirenti esteri), che il TCR si stesse apprezzando molto

rapidamente e che prima o poi il tasso di cambio nominale avrebbe dovuto essere

corretto al rialzo (cioè svalutato). Dato che la svalutazione non è molto popolare,

la gente si aspettava che avrebbe avuto luogo solo dopo le elezioni. Cercando

di anticipare questa mossa, il pubblico corse agli sportelli della banca

centrale per acquistare dollari USA, depauperando le riserve ufficiali.

Tuttavia, una volta rieletta Cristina Kirchner con il 54% dei voti, il governo

decise di non svalutare il peso. L’eccesso di domanda di dollari continuò e la

banca centrale continuò a perdere riserve.

Il governo avrebbe potuto tentare di correggere l’eccesso di

domanda di dollari con una svalutazione. Questa scelta avrebbe sicuramente

accelerato l’inflazione, ridotto i salari reali e contratto il livello dell’attività

economica e dell’occupazione. In altre parole, la correzione della

sopravvalutazione del TCR avrebbe implicato un aggiustamento del salari reali e

una contrazione dell’occupazione. Il governo considerò che questa opzione fosse

poco popolare, anche dopo aver vinto le elezioni, e decise invece di imporre

controlli sulle importazioni e sull’acquisto di valuta estera a scopo di

investimento finanziario.

Anche se queste motivazioni possono essere eque dal punto di

vista sociale, il punto cruciale rimane quello di stabilire se i controlli diretti

rappresentino una soluzione sostenibile. Le economie dell’America Latina hanno

sperimentato diversi controlli in passato. Una lezione appresa da queste

esperienze è che i controlli possono essere molto utili se li si implementa in circostanze

nelle quali i fondamentali macroeconomici sono sani. Per fondamentali sani,

intendo che i prezzi relativi (come il TCR) non siano disallineati (troppo alti

o troppo bassi rispetto a un ipotetico valore di equilibrio, NdC) e che i saldi fiscale e estero non

seguano traiettorie insostenibili. Tuttavia, queste esperienze hanno anche

mostrato che i controlli diretti non solo non sono in grado di correggere gli

squilibri macroeconomici, ma addirittura tendono ad aggravarli.

Considerate, a titolo di esempio, il caso dei controlli

diretti sul mercato valutario per evitare la svalutazione del cambio nominale

quando il TCR è sopravvalutato. I controlli impongono un taglio della

produzione a quelli che hanno necessità di dollari per la loro attività

economica e non hanno più accesso al mercato ufficiale. I controlli implicano

anche che gli esportatori sono costretti a convertire i loro ricavi a un tasso

di cambio che genera pochi profitti, o addirittura perdite (perché se il peso è

sopravvalutato, cambiando in pesos i ricavi incassati in dollari ottengono una

quantità di pesos inferiore, NdC).

Non è difficile vedere che in queste circostanze gli agenti sono incentivati ad

abbandonare il mercato. Perché mai effettuare una transazione nella quale perdo

soldi? I controlli quindi finiscono per indebolire o distruggere i mercati

esistenti, e stimolano la creazione di altri mercati: i mercati neri. Questi, a

loro volta, compromettono le transazioni e accorciano gli orizzonti temporali,

influenzando negativamente il livello di attività economica e occupazione. L’evidenza

storica mostra anche che il premio sui cambi al mercato nero tende a crescere

quanto più fitti sono i controlli e quanto più forti sono gli squilibri. L’allargamento

del premio (divario fra cambio ufficiale e cambio “al nero”, NdC) è particolarmente problematico,

perché incentiva a ridurre l’offerta e aumentare la domanda nel mercato

ufficiale. Gli esportatori sono incentivati a rinviare e sottofatturare i

propri ricavi, e gli importatori ad anticipare e sovrafatturare i propri

acquisti. Anche le imprese e le banche cercano di accedere al mercato ufficiale

per rimborsare anticipatamente i debiti esteri. La proliferazione di strategie

di questo tipo crea un circolo vizioso che amplifica l’eccesso di domanda sul

mercato ufficiale, la caduta delle riserve ufficiali, e la crescita del premio

sul mercato nero. A un certo punto, quando lo stock di riserve è prossimo alla

fine, la banca centrale non ha altra scelta se non svalutare. Nella maggior

parte delle esperienze in America Latina, questa svalutazione ha preso una

forma traumatica, con ampi overshooting

del tasso di cambio (quando il tasso di cambio si svaluta “troppo” rispetto all’ipotetico

valore di equilibrio si dice che overshoots,

cioè va oltre il bersaglio, NdC),

forti accelerazioni dell’inflazione, pesanti riduzioni dei salari reali, dell’attività

economica, dell’occupazione (chi conosce lo spagnolo può vedere il mio articolo

sul populismo macroeconomico nel

mio blog).

In Argentina stiamo osservando questo percorso tipico fin da

quanto le autorità cominciarono a introdurre controlli nei mercati valutari,

alla fine del 2011. Il premio sul mercato nero dei cambi è andato crescendo

sistematicamente, e adesso è attorno al 70% (cioè il tasso ufficiale è di 5.3

pesos per dollaro e quello al mercato nero è di 8.7-8.9 pesos per dollari, circa

il 70% in più). Le riserve ufficiali della banca centrale sono in caduta libera

e ora coprono 6.7 mesi di importazioni, la cifra più bassa negli ultimi 18

anni. Si sentono comunemente storie su sottofatturazioni di esportazioni o

sovrafatturazioni di importazioni, e di rimborso anticipato di debiti esteri.

Sfortunatamente, credo che una crisi da

svalutazione-inflazione sia estremamente probabile. Il governo non sembra né

consapevole della probabilità di una crisi di questo tipo, né disposto a

correggere gli squilibri che possono causarla. La mia paura è che col passare

del tempo la correzione (cioè la svalutazione reale) finirà per essere molto

traumatica (e questo vale anche per noi, NdC).

Ecco perché lo penso: a causa dei controlli, molte imprese e famiglie hanno

investito i propri risparmi in attività finanziarie interne (denominate in

pesos), invece che in dollari USA, che sono lo strumento di investimento dei

risparmi più corrente in Argentina (la dollarizzazione dei portafogli di

investimento è il risultato di una lunga storia di inflazione elevata e persistente.

Per questo motivo, M3 (la moneta in senso largo, che include le varie tipologie

di depositi bancari e di attività finanziarie a breve termine) è cresciuta di

circa il 60% dall’ottobre 2011 (per forza: tutti chiedono attività denominate

in pesos, NdC) e il rapporto fra M3 e

le riserve ufficiali è saltato da 1.9 a 3 (cioè M3 valutata al cambio ufficiale

ora è pari al triplo dello stock di riserve ufficiali della banca centrale). La

mia paura è che questa domanda “indesiderata” di pesos potrebbe venire a

mancare bruscamente se il settore privato si aspetta che il tasso di cambio stia per fare un salto (verso l’alto: svalutazione, NdC). Per dirla schiettamente: non si sfugge a una svalutazione

reale; potrebbe verificarsi tramite una svalutazione, o tramite una crisi

valutaria. In entrambi i casi, il comportamento più probabile del settore

privato sarebbe quello di convertire in dollari i propri investimenti in M3.

Dato lo stock relativamente basso di riserve ufficiali, questa riallocazione

del portafoglio aggiungerebbe una fortissima pressione al rialzo (svalutazione

del peso, rivalutazione del dollaro, Ndc)

sul tasso di cambio, che rischierebbe di spingere verso l’altro i prezzi

interni. Il TCR andrebbe oltre il valore di equilibrio, influenzando

negativamente i salari reali e l’occupazione. Questo è il tipo di crisi

inflazionistica che temo. Spero di sbagliarmi.

(sapessi io...)

Martin Rapetti è ricercatore associato al Centro per lo

Studio dello Stato e della Società (CEDES) e ricercatore all’Università di

Buenos Aires. Si interessa di macroeconomia, finanza, sviluppo economico ed

economia dall’America Latina.

(inutile, vi assicuro,

cercare di far capire ai coglioni che “Bagnai è un voltagabbana” che anche

queste cose le dico da mesi. Ricordatevi: meglio risparmiare i clic del mouse, nonostante non siano esattamente dei soldi, come pensa qualche squinternato dilettante allo sbaraglio...).

Addendum delle 23:08: corretti i refusi grazie a uno di voi (che se vuole essere nominato, si nominerà). Ma ce ne saranno ancora molti...

Iscriviti a:

Post (Atom)